Przykładowo, nieruchomość o rynkowej wartości 150 000 zł ubezpieczymy na 100 000, i na 200 000 zł. Nie zawsze jednak to, co możliwe, będzie rozsądne, bo w jednym i drugim przypadku spotkamy się z negatywnymi konsekwencjami finansowymi. Dlatego przed zawarcie umowy polisowej warto wiedzieć, na czym polega niedoubezpieczenie oraz nadubezpieczenie.

Suma ubezpieczenia podstawą do odszkodowania

W polisie mieszkaniowej musimy najpierw ustalić wysokość odszkodowania za dane zdarzenie. W tym celu podajemy wysokość sumy ubezpieczenia. SU jest maksymalną kwotą, jaką możemy uzyskać przy poniesieniu straty całkowitej, ale też każde ryzyko posiada własną sumę, np. 5000 zł za kradzież cennych przedmiotów.

Sumę ubezpieczenia ustalamy osobno dla murów, elementów stałych i ruchomości, a także dla niektórych dodatków (wyjątek to domowe assistance, gdzie odszkodowanie stanowi realizacja konkretnej usługi, a nie wypłata pieniędzy).

Najczęściej wartości te deklarujemy sami, a towarzystwo je jedynie zatwierdza i ewentualnie weryfikuje przy zaistnieniu szkody. Tak więc wyceniamy naszą nieruchomość oraz znajdujące się na jej obszarze wyposażenie, a jeśli popełnimy znaczący błąd w oszacowaniu wartości, to musimy się liczyć z możliwymi konsekwencjami.

Czym jest niedoubezpieczenie w polisie mieszkaniowej?

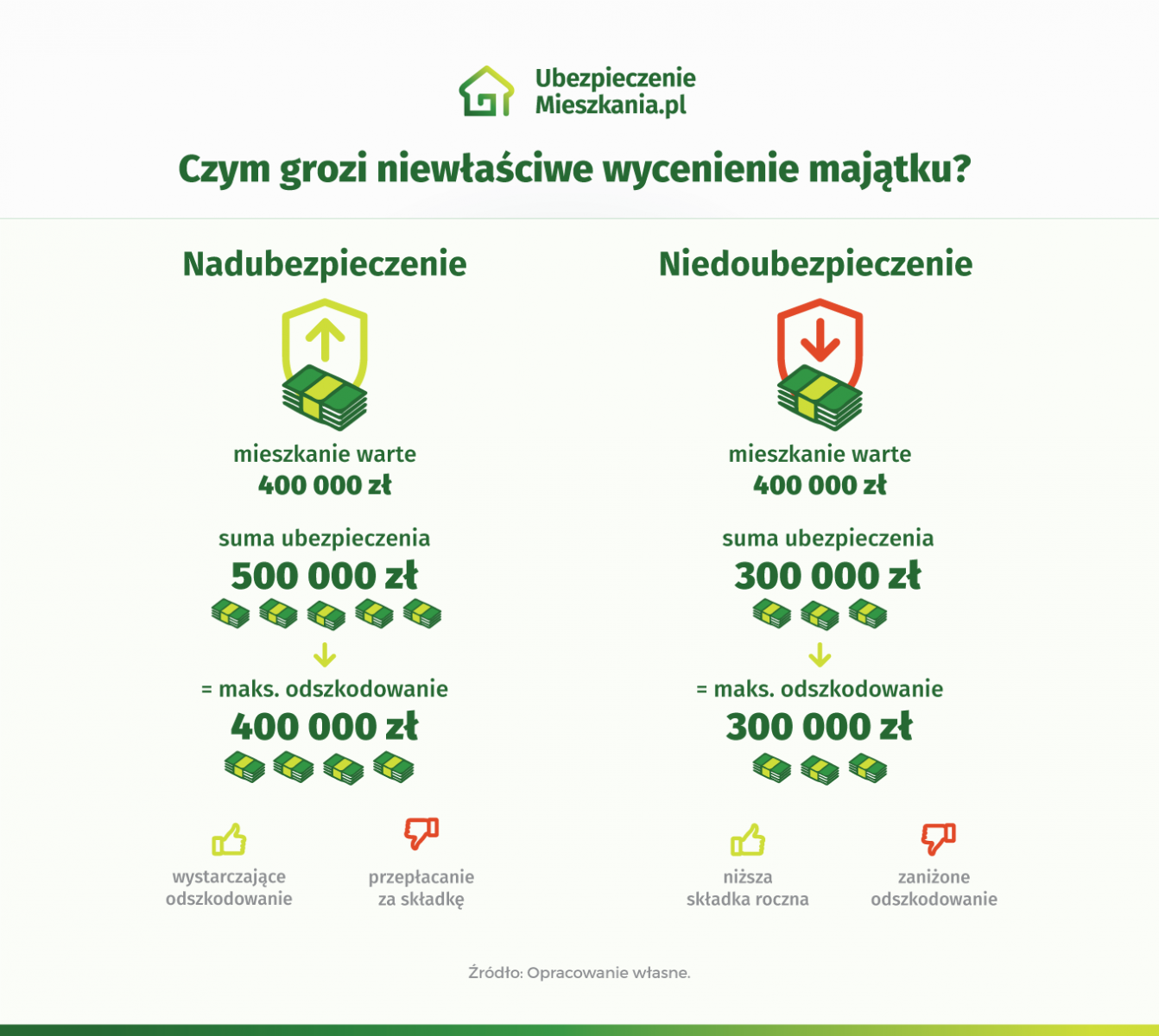

Niedoubezpieczenie to niedoszacowanie wartości majątku. W efekcie płacimy niższą składkę, która w największej mierze zależy od wartości nieruchomości, ale ryzykujemy w razie zaistnienia dużej lub maksymalnej szkody.

PRZYKŁAD: wartość rynkowa naszego domu (tzw. murów) to 400 000 zł. Kupiliśmy go jednak kilka lat wcześniej za 350 000 zł i taką właśnie kwotę podaliśmy towarzystwu. Ta deklaracja pozwala nam zaoszczędzić kilkanaście albo kilkadziesiąt złotych w skali roku. Na terenie nieruchomości dochodzi do pożaru, który niszczy ją doszczętnie. Towarzystwo wypłaca nam odszkodowanie, ale tylko do kwoty, którą zadeklarowaliśmy. W konsekwencji „oszczędzając” kilkanaście lub kilkadziesiąt złotych jesteśmy stratni 50 000 zł (wartość realna, czyli 400 000 zł minus 350 000 zł odszkodowania).

Czym jest naddoubezpieczenie w polisie mieszkaniowej?

Nadubezpieczenie to z kolei przeszacowanie wartości nieruchomości. W efekcie płacimy wyższą składkę, ale nie dostaniemy za szkodę więcej, niże wynosi rynkowa wartość nieruchomości.

PRZYKŁAD: posiadamy mieszkanie warte 200 000 zł, ale towarzystwu deklarujemy kwotę o 50% wyższą, czyli 300 000 zł, co ma przełożenie na wysokość składki. Mieszkanie zostaje doszczętnie zniszczone w wyniku eksplozji gazu, co oznacza, że tracimy 200 tysięcy i tyle też wypłaca nam ubezpieczyciel. Płacąc wyższą składkę nic więc nie uzyskaliśmy, czyli podobnie jak w poprzednim przykładzie, ponosimy stratę.

Kupujemy polisę – na to też warto zwrócić uwagę

Czasami słyszy się, że polisy mieszkaniowe zawierają tzw. „haczyki”, ale nie jest to prawdą, ponieważ wszystkie informacje, które mogą poskutkować odmową wypłaty odszkodowania przez towarzystwo, są szczegółowo opisane w tzw. ogólnych warunkach ubezpieczenia (OWU). Wnikliwa lektura tego dokumentu jest konieczna i warto poświęcić na to czas.

W każdym OWU znajdziemy informację o tym, że to po stronie właściciela (opcjonalnie najemcy) nieruchomości leży obowiązek zadbania o jej stan techniczny. Towarzystwa zastrzegają sobie prawo do nie wypłacenia rekompensaty finansowej, kiedy np. ich klient nie dopatrzył obowiązkowych przeglądów. Tak więc, jeśli nie zadbaliśmy należycie o sprawność instalacji gazowej, to może dojść do eksplozji. Stracimy wówczas cały majątek, a ubezpieczyciel będzie miał pełne prawo do odmówić wypłaty odszkodowania. Oczywiście, zasada ta odnosi się również do mniejszych szkód.

Ubezpieczyciele zastrzegają sobie też praktycznie zawsze, że ubezpieczona nieruchomość musi być stale zamieszkana. W OWU podane są konkretne przedziały czasowe, których nie można przekroczyć. Towarzystwa różnie podchodzą do tej kwestii – czasami jest to 30 dni, a w innym przypadku 90. Warto mieć tego świadomość szczególnie wtedy, kiedy np. wyjeżdżamy za granicę do pracy lub nawet planujemy długie wakacje.

Kiedy nie uzyskamy odszkodowania z polisy? Limity, wyłączenia i karencje

- szkoda powstała w skutek naszego celowego działania lub tzw. rażącego niedbalstwa;

- do zniszczeń doszło przez działania wojenne lub akt terroryzmu;

- szkoda powstała w skutek prac remontowych;

- straty są skutkiem działań, które podjęliśmy będąc pod wpływem alkoholu lub innych środków odurzających;

- zniszczeniu uległo mienie ruchome, które jest zarejestrowane na naszą firmę;

- ukradziono nam przedmioty znajdujące się w budynku gospodarczym, który nie jest odpowiednio zabezpieczony (nie posiada okien i zamków w drzwiach).

Przy wyborze polisy mieszkaniowej powinniśmy kierować się nie tylko jej ceną, ale również zawartością. Ważne jest dobranie właściwych sum ubezpieczenia oraz rozszerzeń, które zwiększą zakres ochrony. Pamiętajmy jednak, że ceny identycznych albo zbliżonych produktów ubezpieczeniowych w dwóch różnych towarzystwach mogą różnić się od siebie nawet o kilkaset złotych. Jeśli nie chcesz przepłacać za polisę, sprawdź wysokość składki dla Twojej nieruchomości w naszym kalkulatorze polis mieszkaniowych. W 3 minuty porównasz ceny 18 towarzystw w 1 miejscu i znajdziesz najkorzystniejszą ofertę dla Twojej nieruchomości.